2017年上市建企:业绩稳定增长,盈利持续提升

琚艳芳 上海鲁班企业管理咨询有限公司 分析员

2017年,PPP 模式加速推广、基建投资/地产投资保持强劲、制造业明显回暖,促使建筑行业新业绩稳定增长,盈利持续提升……

一、建筑业总产值、新签合同额增速回暖

2017年,国内生产总产值827122亿元,按可比价格计算,比上年增长6.9%,增幅较2016年提高0.2个百分点。四个季度GDP同比增长率分别为6.9%、6.9%、6.8%、6.8%。国民经济稳中向好、好于预期,经济活力、动力和潜力不断释放。2017年,全国固定资产投资(不含农户)596501亿元,比上年名义增长8.1%(扣除价格因素实际增长8.8%)。

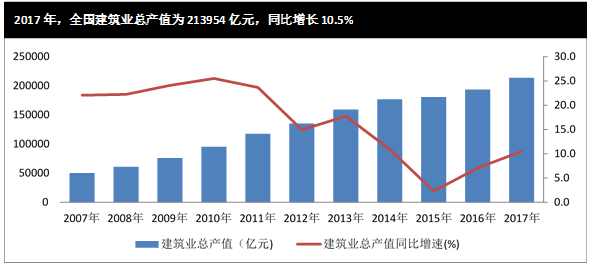

2017年,全国建筑业总产值达213954亿元,比上年增长10.5%,增幅较上年扩大3.4个百分点,建筑业总产值自2015年跌入谷底之后持续回暖;全国建筑业房屋建筑施工面积131.72亿平方米,同比增长4.2%,增幅较上年同期扩大2.2个百分点。宏观经济平稳增长、固定资产投资增速回暖,建筑行业逐步复苏。

数据来源:国家统计局;图表制作:鲁班咨询

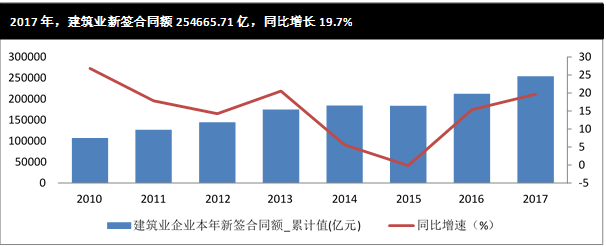

与建筑业总产值增速趋势相似,建筑业新签合同额在2015年跌至谷底后逐步反弹,2017年建筑业新签合同额254665.71亿元,同比增长19.7%,增速较2016年提高4.3个百分点。鉴于新签合同额的高低反映未来建筑业产值规模增长情况,预测建筑企业2018年的营业收入将会有所增加。

数据来源:国家统计局;图表制作:鲁班咨询

二、上市建企整体经营业绩回暖

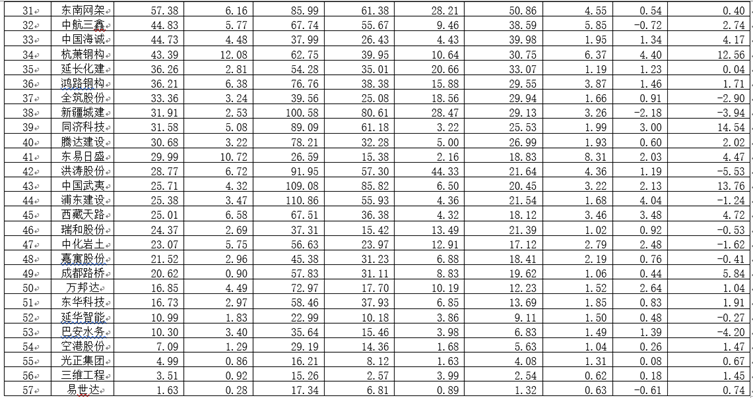

2017年,由于新疆城建重组,上市公司主体变更为卓郎智能,主营业务也由建筑施工和房地产开发业务变更为智能化纺织成套设备及核心零部件的研发、生产和销售,故将新疆城建从鲁班咨询重点观察的上市建筑企业中移除,至此变为56家。这56家上市建筑企业覆盖铁路、房建、路桥隧道、水利、石化、其它、幕墙、装饰、钢结构九类细分行业,是建筑各细分领域的“排头兵”,能较好的反映建筑企业发展情况。通过分析这56家上市建筑企业的经营数据,总结建筑行业2017年发展情况,探析建筑行业转型升级的新路径。

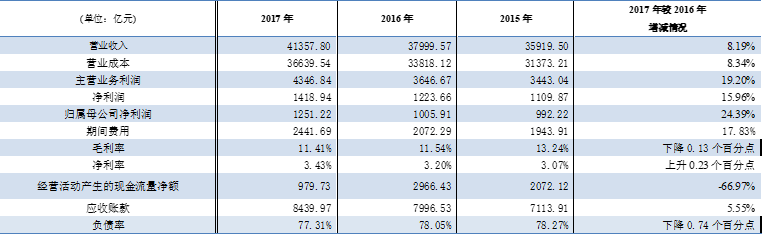

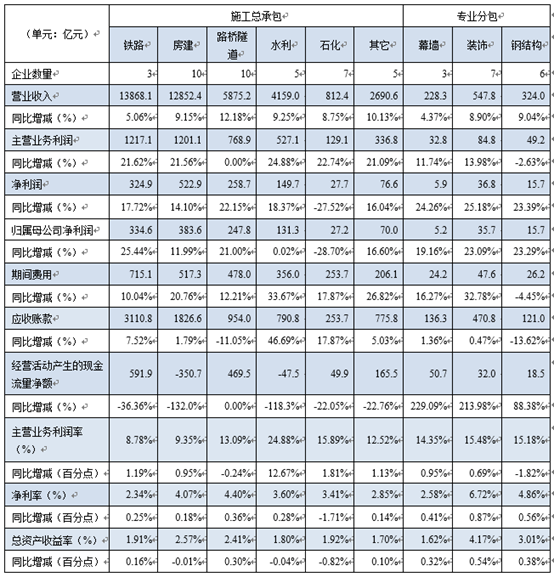

2017年, 56家上市建企营业收入达41357.8亿元,同比增长8.19%,增幅较上年扩大2.47个百分点。2017年全国建筑业总产值同比增长率为10.5%,上市建企的经营业绩仍略差于建筑业整体业绩。从表1看,56家上市建筑企业实现主营业务利润4346.84亿元、净利润1418.94亿元,同比分别增长19.2%、15.96%;三项费用2510.58亿元,同比增长17.83%;营业成本36639.54亿元,同比增长8.34%;经营性现金净额979.73亿元,同比下降66.97%;应收账款8439.97亿元,同比上涨5.55%;毛利率11.41%,净利率3.43%,分别同比下降0.12和提高0.23个百分点。

表1:上市建筑企业2017年经营业绩关键指标汇总表

数据来源:公司官网;图表制作:鲁班咨询

三、2017年上市建企经营新特征

通过对2017年56家上市建企财报解读,上市建筑企业发展的特征如下:

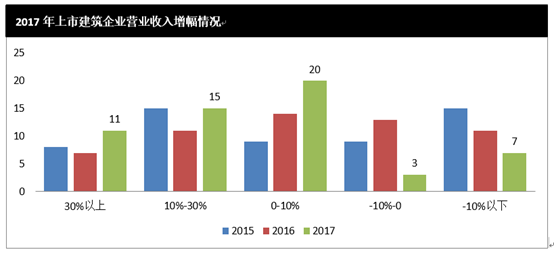

营业收入增幅结构整体优化改善。2017年56家上市建企营业收入增长8.84%,增幅较2015年提高3.05个百分点。从56家上市建筑企业年度财报数据来看,营业收入为负增长的企业数量由去年的超过四成(24家)降为不到两成,35.71%的上市公司营业收入增幅在0-10%,近50%的上市建筑企业营业收入规模超10%。其中,空港股份2017年营业收入达16.05亿元,同比增长126.36%,增幅排名第一,营业收入增幅排名前3的还有三维工程(115.03%)、东华科技(73.87%)。

盈利能力整体有所提升。从指标数据来看,2017年56家上市建企实现主营业务利润4346.84亿元,同比增长19.20%,增幅较2016年扩大13.29个百分点;实现净利润1418.94亿元,同比增长15.96%,增幅较2016年扩大5.71个百分点;净利率为3.43%,同比上升0.23个百分点,总资产收益率为2.21%,同比上升0.08个百分点; 2017年56家上市建企的期间费用2441.69亿元,同比增长17.83%。2017年整体期间费用率5.90%,同比上升0.48个百分点,其中管理费用率4.23%,同比上升0.2个百分点,销售费用率0.52%,同比上升0.02个百分点,财务费用率1.15%,同比上升0.26个百分点,三者都较上年有所提升,说明企业业务扩展难度加大,相应的人力、研发投入增多,融资成本增大等。

盈利能力虽有提升,但是必须承认,建筑行业仍然是盈利能力偏低的代表行业,建筑企业必须推进企业信息化建设和精细化管理进程,对施工进度、组织管理进行创新型管控,才能提升项目管理水平、提高项目盈利能力。

经营性现金流情况恶化。经营性现金流是评价企业获取现金流量能力、偿还能力和支付能力的重要财务指标。与2015年、2016年经营性现金流情况逐步好转不同,2017年56家上市建筑企业经营性现金流恶化,净额为979.7亿元,较2016年降低1986.7亿元,同比下降66.97%。现金流恶化的公司说明其应收账款比较大,经营状况不佳,甚至未来面临资金链断裂的压力。从年报及建筑业发展情况来看,2017年上市建企经营性现金流情况恶化主要受工程承包项目的施工付现成本增加快于回款、PPP项目股权投资、投标保证金增加等因素的影响。

资产负债率持续下降。2017年56家上市建企整体资产负债率77.31%,较上年下降0.74个百分点,较2015年下降0.96个百分点,近三年资产负债率呈现整体下降的趋势,负债情况持续改善。但必须认识到,上市建企的资产负债率还是处于一个较高的水平,特别是随着工程总承包、PPP模式的推行,建筑企业资金压力逐步加重,仍存在资金断裂等财务风险。建筑企业应采取优化财务结构、加强应收款项内部控制等措施,促进企业健康可持续发展。

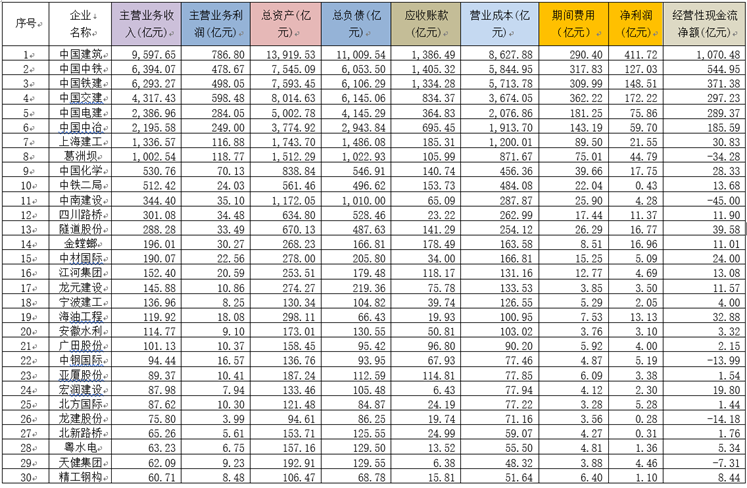

四、细分行业,装饰与钢结构盈利能力领先

结合56家重点观测的上市建筑企业主营业务及实际营业额,将上市的建筑企业划分为施工总承包和专业分包类别,其中施工总承包包含有铁路、房建、路桥及隧道、水利、石化和其它,专业分包领域企业数量远不足总承包企业,目前的专业分包上市企业主要包含有幕墙、装修装饰和钢结构。表2反映了各细分行业2017年经营业绩,通过深入研究重点行业的经营表现、业务发展情况,或许能从探析出中国建企转型升级的新路径。

表2 2017年建筑细分行业经营业绩汇总表

数据来源:公司官网;图表制作:鲁班咨询

铁路:业绩平稳提升,盈利能力大幅提升

2017年铁路领域(中国铁建、中国中铁、中铁工业3家公司)实现营业收入13868.12亿元,同比增长5.06%;实现净利润324.88亿元,同比增长17.72%;经营活动产生的现金流量净额591.89亿元,同比降低36.36%;净利率为2.34%,同比提高0.25个百分点,总资产收益率1.91%,同比增长0.16个百分点。

房建:业绩平稳提升,经营性现金流金额明显恶化

2017年房建领域(中国建筑、上海建工、中南建设、龙元建设、宁波建工、北方国际、天健集团、同济科技、中国武夷、空港股份10家公司)实现营业收入12852.44亿元,同比增长9.15%;实现净利润522.87亿元,同比增长14.10%;经营活动产生的现金流量净额-350.74亿元,同比降低132.01%;净利率为4.07%,同比增长0.18个百分点,总资产收益率为2.57%,同比下降0.01个百分点。

路桥隧道:净利润大幅提升

2017年路桥隧道细分行业(中国交建、四川路桥、隧道股份、宏润建设、龙建股份、北新路桥、成都路桥、浦东建设、腾达建设、西藏天路10家公司)实现营业收入5875.21亿元,同比增长12.18%,增幅较2016年扩大5.53个百分点;实现净利润258.71亿元,同比增长22.15%;净利率为4.40%,同比增长0.36个百分点,总资产收益率为2.41%,同比提高0.30个百分点。

装饰:经营性现金流金额明显好转

2017年装饰细分行业(金螳螂、洪涛、亚厦、广田、瑞和、全筑、东易日盛7家公司)实现营业收入547.8亿元,同比增长8.90%;实现净利润36.8亿元,同比上涨5.52%;经营性活动产生的现金流净额为32.0亿元,同比增长213.98%;净利率为6.72%,同比上升0.87个百分点,总资产收益率为4.17%,同比上升0.54个百分点。

钢结构:业绩加速提升

2017年钢结构细分行业(精工钢构、鸿路钢构、杭萧钢构、东南网架、中钢国际、光正国际6家公司)实现营业收入324.0亿元,同比增长9.04%;实现净利润15.7亿元,同比增长23.39%,经营性活动产生的现金流净额为18.5亿元,同比增长88.38%;净利率为4.86%,同比下降0.56个百分点,总资产收益率为3.01%,同比上升0.38个百分点。

五、结论

结合上述分析,2017年上市建企整体的经营业绩表现亮眼,营业收入和净利润稳定增长,负债率逐步降低,经营性现金流持续恶化。2018年随着基建投资增速放缓, 行业整体收入和利润增速预计将趋于平稳。2018年,建筑企业要加快转型升级,搭上“一带一路”快车道,大力实施“走出去”战略;抓住PPP发展契机,推动业绩增长;顺应新型城镇化要求,业务重心向基建工程倾斜;加大科技投入,借力信息化和BIM技术,提高项目精细化管理能力;聚焦细分领域,积累“小而美”成就“大而强”。

联系我们: 021-35885000

联系我们: 021-35885000

鲁班企业管理咨询有限公司

鲁班企业管理咨询有限公司 上海市静安区康宁路288弄2号1幢12-13楼

上海市静安区康宁路288弄2号1幢12-13楼 Consulting@luban.cn

Consulting@luban.cn 021-35885000

021-35885000