2016年上海市建企经营业绩分析——营收稳中有升,盈利能力亟待提高

文|琚艳芳 行业分析员

2016年是“十三五”的开局之年,面对市场环境的变化,上海建筑业表现如何?且看上海市上市建企经营表现分析……

(一) 全国上市建筑企业总体情况

2016年,全国建筑业总产值达193567亿元,比上年增长7.1%,增幅较上年扩大4.8个百分点,建筑业总产值开始回暖;全国建筑业房屋建筑施工面积126.4亿平方米,同比增长2.0%,增幅较上年同期扩大2.6个百分点。宏观经济下行、固定资产投资增速放缓,建筑行业发展面临着外部不利影响。

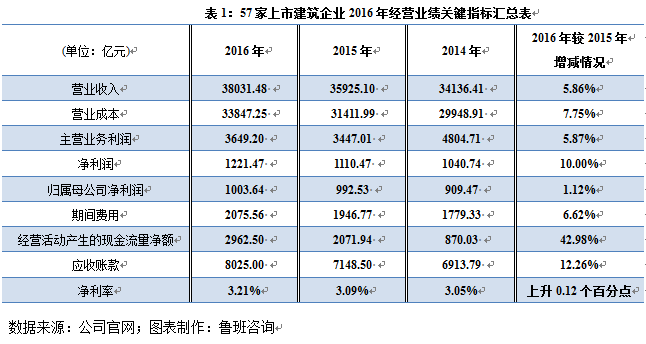

2016年,鲁班咨询重点观察57家上市建企(覆盖铁路、房建、路桥隧道、水利、石化、其它、幕墙、装饰、钢结构九类细分行业)营业收入达38031.48亿元,同比增长5.86%,增幅较上年扩大0.62个百分点。而2016年全国建筑业总产值高达193567亿元,同比增长率为7.1%,与2015年增长2.3%相比,中国建筑业正走出低迷慢慢回暖。可见,上市建企的经营业绩要略差于建筑业整体业绩,但整体来说,仍然展现了稳中有进的发展态势。

从表1看,57家上市建筑企业实现主营业务利润3649.20亿元、净利润1221.47亿元,同比分别增长5.87%、10.00%;三项费用2075.56亿元,同比增长6.62%;营业成本33847.25亿元,同比增长7.75%;经营性现金净额2962.50亿元,同比增长42.98%;应收账款8025.00亿元,同比下降12.26%;净利率3.21%,同比上升0.12个百分点。

(二) 上海市建筑企业经营业绩

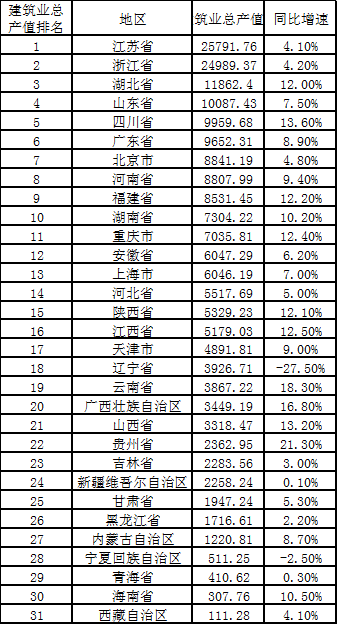

我国建筑业的区域特分布特点明显,江苏、浙江等经济发达地区尤其是沿海地区建筑业企业众多,实力雄厚,这一特征直接体现在建筑总产值体量与排名上。以2016年建筑业总产值来讲,建筑大省江苏(25791.76亿元)、浙江(24989.37亿元)位居前二,领先优势明显,大幅领先其他省市。同时,北京、上海等直辖市在建筑业全国分布中也占据着独特的地位,表现不俗。2016年上海市实现建筑业总产值6046.19亿元,较上年增长7.0%,增幅较全国高0.5个百分点,占全国建筑业总产值的3.13%,在全国各省市中上海市建筑业总产值排名第13。

表2 2016年全国各省市建筑业总产值

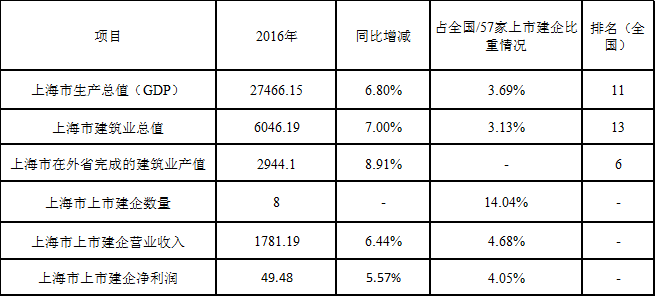

2016年,上海市生产总值(GDP)27466.15亿元,比上年增长6.8%,增速比上年回落0.1个百分点。上海市全年完成全社会固定资产投资总额6755.88亿元,较上年增长6.3%,增幅略低于全国(2016年全国固定资产投资增速为8.1%),占全国全社会固定资产投资总额的1.13%。全年完成城市基础设施投资1551.87亿元,比上年增长8.9%。其中交通运输投资883.81亿元,同比增长16.4%;市政建设投资345.75亿元,同比降低7.6%;公用事业投资70.90亿元,同比增长6.3%。

表3 2016年上海市建筑业产值和上市建企经营情况

面对国内经济下行压力加大、投资增长乏力的复杂局面,我国建筑业整体增速放缓。上海市建筑企业在立足本地同时,紧抓国家区域发展新规划和“一带一路”发展新机遇,加快转型升级,积极抢占市场,不断增强自身竞争力,有效地促进了建筑业平稳持续健康发展。2016年上海市建筑业在固定资产投资增幅低于全国的情况下,建筑业总产值增幅反超全国,尤其是在外省完成的建筑业产值业绩突出(排全国第6)。

上海建筑业主要包括建筑施工、勘察设计、建设工程咨询服务、工程检测、建材使用等五类企业,其中以建筑施工企业最多。而在建筑施工领域中,上海建筑业主要以房屋建筑和市政工程两类企业为主,以上海建工为代表的房建企业、以隧道股份为代表市政企业发展稳中有进,实力雄厚;同时,在专业分包领域,产业规模不断扩大,专业化程度日益提升,涌现出一批专业化程度高的建企,如以全筑股份代表的装饰企业、以延华智能为代表的智能建筑企业等。下面就通过分析注册在上海市的八家上市建企2016年的经营业绩表现,窥探上海市建筑行业2016年发展情况。

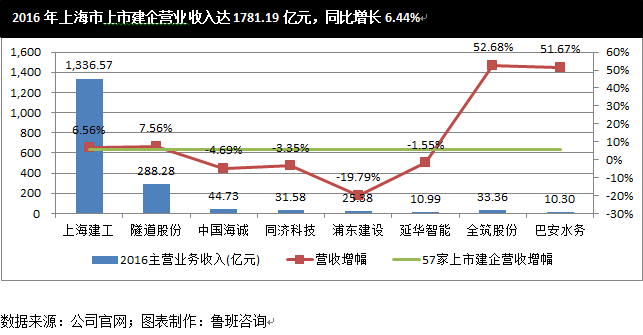

注册在上海市的上市建企共有8家,为上海建工(房建)、隧道股份(路桥隧道)、中国海诚(化学)、同济科技(房建)、浦东建设(路桥隧道)、延华智能(智能建筑)、全筑股份(装饰)、巴安水务(水利)。2016年,8家上海市上市建企实现1781.19亿的营业收入,同比增长6.44%,增速较2015年收窄1.22个百分点,营收增幅略高于57家上市建企。分企业来看,上海建工以1254.31亿元的营业收入拔得头筹,隧道股份(268.03亿元)、中国海诚(46.93亿元)位居第二第三。

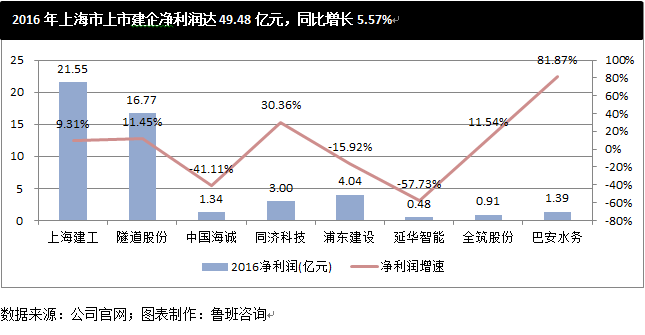

净利润稳定增长,增速略有放缓。2016年上海市上市建企净利润达49.48亿元,同比增长5.57%,增幅较2015年收窄1.14个百分点,较57家上市建企净利润增幅底4.43个百分点。值得注意的是2016年净利润增速为负的企业由2015年的1家增至3家,为中国海诚、浦东建设、延华智能。

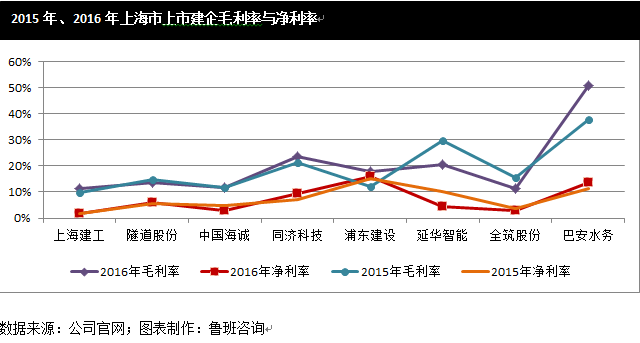

毛利率小幅增长,净利率持续下降。2016年上海市上市建筑企业的毛利率为12.23%,较上年同期增长1个百分点;2016年上市建筑企业的净利率为2.78%,较上年同期下降0.02个百分点,较2014年下降0.05个百分点,连续两年下降,且低于同期57家上市建企平均净利率(57家上市建企净利率为3.21%)。可见,上海市上市建企整体的盈利能力偏弱,在竞争日益激烈的市场中,提升企业盈利能力成为各建企亟待解决的问题。

分企业来看,净利率排名前三位的企业为浦东建设(15.91%)、巴安水务(13.45%)、同济科技(9.51%),净利率排名后三位的企业为中国海诚(3.00%)、全筑股份(2.74%)、上海建工(1.61%)。其中仅3家家建企的净利率较2014年略有下降。其中经营规模最大的上海建工,连续三年净利率均垫底,面对经济下行的压力,上海建工不得不思考如何提高盈利能力,通过信息化提高项目管控能力或许是可行路径。

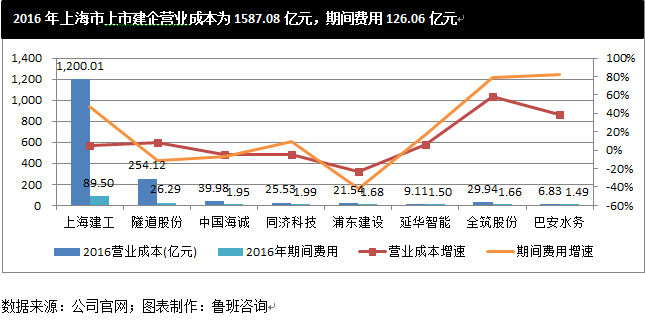

营业成本小幅增长,期间费用增幅进一步扩大。2016年,上海市8家上市建筑公司的营业成本为1587.08亿元,同比增长5.50%,略低于营业收入增幅,上海市上市建筑企业成本管控能力还需提升。反观期间费用,2016年达126.06亿元,同比增长25.58%,增幅进一步扩大,分类别来看,销售费用6.89亿元,同比增长64.50%;管理费用104.52亿元,同比增长36.18%;财务费用14.66亿元,同比降低24.63%。可见,管理费用大幅增长是拉动期间费用增长的主因,管理费用大幅增长可能是工作人员薪酬及附加费、加大科研项目费用投入等原因所致。

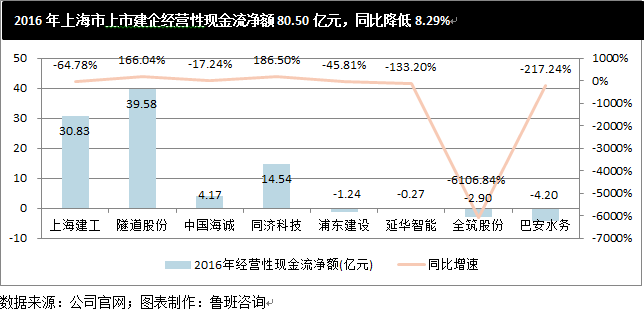

经营性现金流整体小幅恶化。2016年上海市上市建筑企业经营性现金流净额整体较之前小幅恶化,经营性现金流净额为80.50亿元,同比降低8.29%,较2015年减少7.28亿元;经营性现金流入1965.96亿元,同比增长10.34%;经营性现金流出1885.46亿元,同比增长11.30%。应收账款为365.01亿元,同比增长14.53%。

分企业来看,各企业的经营性现金流表现各异。其中,上海建工现金流情况明显恶化,经营性现金流净额同比降低64.78%,是拖累上海市上市建企经营性现金流情况的主要原因。同时,从表中可以看出,仅隧道股份(166.04%),同济科技(186.50%)两家建企的现金流情况有所好转。总体而言,上海的上市建企垫资的情况仍较严重,整体经营环境不容乐观,部分中小企业可能出现资金紧张、资金链断裂的不良局面。

(三)重点企业观察

上海建工

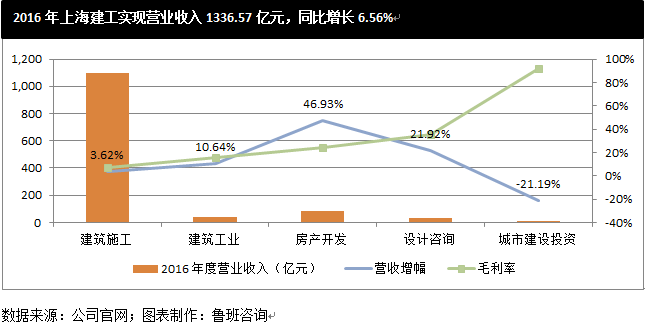

2016年,上海建工公司在营业收入、新签合同额、净利润等主要指标上实现了稳步增长。在业务布局上,随着“全国化”战略扎实推进,业务已实现全国各省市自治区的全覆盖;海外市场集中度也进一步提高。2016年度,上海建工实现营业收入1336.57亿元,同比增长6.56%。公司的业务主要分为5大板块:建筑施工、建筑工业、房产开发、设计咨询与城市建设投资,其中建筑施工业务是公司收入的主要来源,2016年建筑施工板块的营业收入达1094.94亿元,同比增长3.62%,占总体营收的81.92%。上海建工在传统建筑施工领域的业务实现稳健增长,在城市建设投资等方面的业务略有萎缩。

2016年,营业成本共计1200.01亿元,同比增长5.16%,营业成本增幅略低于营收增幅,说明上海建工的成本管控能力有所提升。期间费用为89.50亿元,同比增长46.98%,分拆期间费用,管理费用为76.25亿元,同比增长54.23%(公司加大科研项目费用投入导致技术开发费较上年同期增加23.08亿元);财务费用为7.97亿元,同比降低5.06%;销售费用5.28亿元,同比增长72.78%。

2016年,上海建工实现净利润21.55亿元,同比增长9.31%,实现归属于上市公司股东的净利润20.96亿元,同比增长12.03%。公司净利率为1.61%,较2015年提高0.04个百分点,虽略有提升,但整体盈利能力还是偏低。毛利率为11.38%,较2015年提高1.46个百分点。

2016年上海建工公司新签合同规模进一步增加,全年新签合同额达到了2149.64亿元,较上年度同比增长28%,其中:建筑施工合同额累计1651.73 亿元,较上年增长22%;设计咨询合同累计约74.71亿元,较上年增长16%;建材工业销售合同累计约77.74亿元,较上年增长8%;房产预售合同120.01亿元,较上年增长约64%; 城市建设投资业务合同178.73亿元,较上年增长218%。

隧道股份

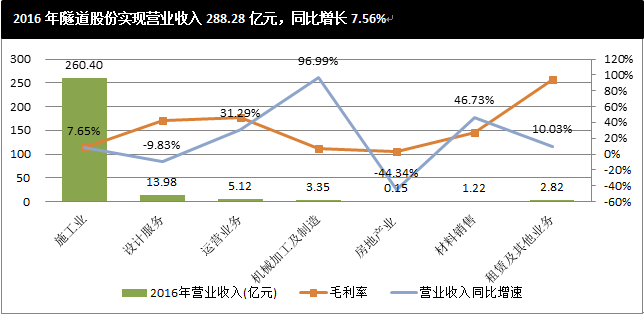

2016年,隧道股份实现营业收入288.28亿元,同比增长7.56%。其中施工业务收入260.40亿元,同比增长7.65%,占总体营收的90.33%,占比较2015年降低0.38个百分点。运营业务、机械加工及制造、材料销售、租赁及其他业务的收入均有提高,设计和房地产业务的收入有不同程度的降低。施工板块,作为公司的核心业务板块及主要收入来源板块,在宏观经济波动压力不断加大的背景下,面对激烈的市场竞争,公司加快科技创新的市场化应用推进,稳抓区域市场布局;同时,随着PPP项目市场容量的迅速扩大,隧道股份依托密切的项目跟踪以及前期有效的可行性研究分析,牢牢抓住市场机遇,最终实现营业收入稳定增长。

2016年,隧道股份营业成本共计254.12亿元,同比增长8.75%,营业成本增幅略高于营收增幅,说明隧道股份公司需加强成本管控能力。期间费用为26.29亿元,同比降低11.45%。分拆期间费用,管理费用为20.25亿元,同比增长2.20%;财务费用为5.84亿元,同比降低39.85%;销售费用0.20亿元,同比增长21.18%。

2016年,隧道股份实现净利润16.77亿元,同比增长11.45%,实现归属于上市公司股东的净利润为16.53亿元,比上年同期增长11.64%。公司净利率为5.82%,较2015年提高0.21个百分点。毛利率为13.44%,较2015年降低1.26个百分点。

报告期内,新签订单合同总额约466.65亿元,比上年同期增长35.52%。其中:轨道交通类合同额为129.74亿元,同比增长57.19%;市政工程类业务员合同额81.45亿元,同比增长136.56%;能源工程类业务合同额为32.74亿元,同比降低4.59%;道路工程类业务合同额为117.59亿元,同比降低5.36%;房产工程类业务合同额为79.97亿元,同比增长56.32%;其他工程类业务合同金额为25.16亿元,同比增长42.46%。

延华智能

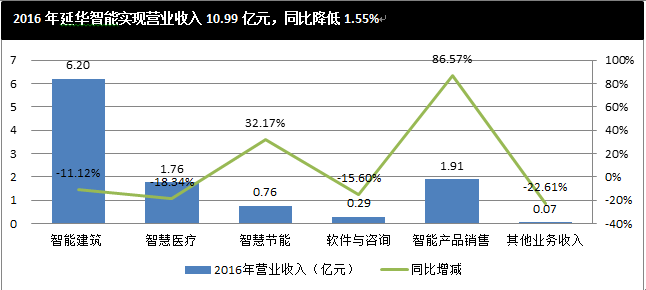

2016年,延华智能实现营业收入10.99亿元,同比降低1.55%。其中智能建筑产品收入6.20亿元,同比降低11.12%,占总体营收的56.39%,占比较2015年降低6.07个百分点。智慧节能与智慧节产品销售的收入均有提高,智能医疗、软件与咨询业务的收入有不同程度的降低。宏观经济增速放缓、市场竞争继续加剧、政府采购项目招投标延迟等影响,2016年延华智能公司的经营情况较上年出现大幅下滑。公司坚持进行战略结构转型,通过“业务转型深化和外延并购扩张”的双轮驱动战略,加大业务调整和收入结构调整的力度,不断提高以软件与咨询服务类收入为主的智慧医疗、智慧节能等业务的占比,从而逐步降低以工程收入为主的智能建筑的业务占比。

2016年,延华智能营业成本共计9.11亿元,同比增长5.81%,营业成本增幅较营收增幅高7.36个百分点,延华智能亟需加强成本管控能力。期间费用为1.50亿元,同比增长17.26%。分拆期间费用,管理费用为1.28亿元,同比增长7.50%;财务费用为0.05亿元,同比增长246.22%;销售费用0.17亿元,同比增长37.80%。

2016年,延华智能实现净利润0.48亿元,同比降低57.73%,实现归属于上市公司股东的净利润为0.44亿元,比上年同期降低56.50%。公司净利率为4.41%,较2015年降低5.86个百分点。毛利率为17.09%,较2015年降低5.77个百分点。

(四)总结

综上所述,2016年上海市建筑行业总产值增速虽然高于全国建筑业总产值,但是宏观经济下行、固定资产投资放缓的外部环境压力不容小觑。过去的2016年,上海市上市建企的经营业绩稳定增长,但是净利率持续三年下滑,盈利能力偏弱,整体上市建企经营性现金流有所恶化。面临如此困境,企业要加快转型升级,搭上“一带一路”快车道,大力实施“走出去”战略;抓住PPP发展契机,推动业绩增长;顺应新型城镇化要求,业务重心向基建工程倾斜;加大科技投入,借力信息化和BIM技术,提高项目精细化管理能力;对于中小民营建企来说,更要聚焦细分领域,积累“小而美”成就“大而强”。

联系我们: 021-35885000

联系我们: 021-35885000

鲁班企业管理咨询有限公司

鲁班企业管理咨询有限公司 上海市静安区康宁路288弄2号1幢12-13楼

上海市静安区康宁路288弄2号1幢12-13楼 Consulting@luban.cn

Consulting@luban.cn 021-35885000

021-35885000